发布时间:2022-01-26

前言

《征求意见稿》对银行和财务公司设立了两大限额比例:一是承兑汇票的最高承兑余额不得超过该承兑人总资产的15%;二是承兑汇票保证金余额不得超过该承兑人吸收存款规模的10%。

近期市场上也有了很多的解读,基本的共识是央行在上限的设置上留有足够空间,对总体银票承兑规模影响较小,但对部分银行是否存在结构性短缺有所疑惑。本文就从整体到局部来分析这两个限额比例对票据承兑量的影响。

一、总量上绰绰有余

对于承兑余额不得超过该承兑人总资产的15%的限制,截至2021年11月末,我国商业银行总资产合计279.65万亿元,按15%的上限计算银票承兑余额上限为41.95万亿元,而实际截至2021年11月,我国银行承兑汇票余额为12.55万亿元,距离上限还有非常大的距离。按全部商业银行承兑余额/总资产,目前这一限制比例为4.49%。

对于保证金余额不得超过承兑人存款规模的10%的限制,截至2021年12月末,我国存款类金融机构吸收存款合计232.87万亿元,按10%的上限计算银票保证金上限为23.16万亿元,按28%的银票保证金比例(详见《【干货】银票保证金比例知多少》)测算承兑余额上限为83.17万亿元,更是是远高于12月末的银票承兑余额12.81万亿元。按目前平均28%的银票保证金推算银票保证金余额/总存款,目前这一限制比例仅为1.54%。

因此,两大限额指标上限设定的比较高,总体上来看银行业并不存在显著的银票压降压力。下面本文将分别分析两个限制比例对银行的结构性影响。

二、承兑余额/总资产比例结构性分析

为分析承兑余额/总资产比例是否对银行存在结构性影响,我选取了目前从事票据承兑业务具有代表性的70家银行,其2020年末承兑余额为9.07万亿元,在整个银票承兑余额的占比为77%。对这70家银行的承兑余额与总资产数据整理,结果见下图:

从上图可以看出,70家银行总体的承兑余额/总资产比例为3.97%,离15%的上限尚有较大距离。从不同类型银行的情况来看,国有大行总资产庞大,但在承兑银票上较为克制,承兑余额/总资产比例最低,仅为1.27%;其次是农商行,比例为3.27%,内部存在一定分化,但并没有超过15%比例上限的农商行;股份制银行和城商行比例较高,分别达到8.66%和7.50%,内部分化较大,且存在超过15%比例上限的银行。

在70家银行里面,超过15%比例上限的银行有6家,为1家股份制银行和5家城商行,这6家银行需要压降银票承兑规模至少1050亿元。同时比例在13-15%之间的银行有5家,也存在一定银票承兑规模压降压力。

目前来看,承兑余额/总资产比例确实对银行存在结构性影响,70家主流银行中有11家面临银票承兑规模压降压力,如果全部银行压降至15%以内,预计需压降承兑余额1050亿元;如果全部银行压降至12%以内,预计需压降承兑余额4200亿元。

三、保证金/存款比例结构性分析

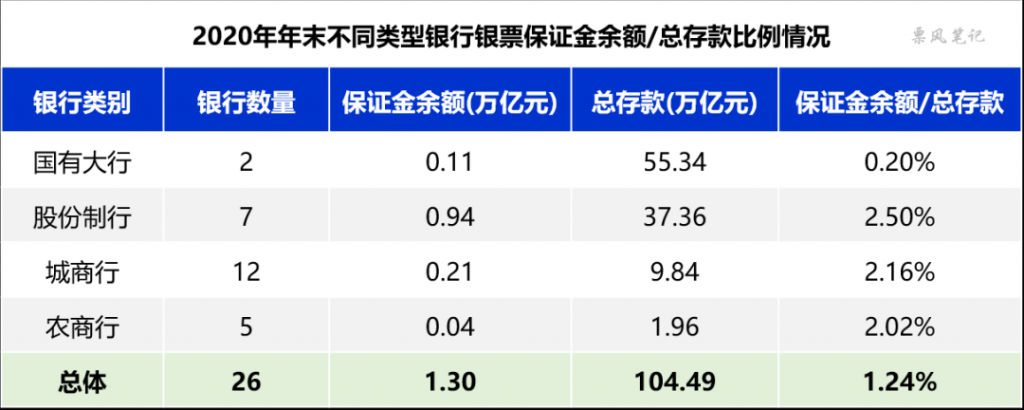

为分析银票保证金余额/总存款比例是否对银行存在结构性影响,由于很多银行并未公布银票保证金的数据,我选取了70家银行中26家银行,其2020年末承兑余额为4.63万亿元,在整个银票承兑余额的占比为37%。对这26家银行的银票保证金余额与总存款数据整理,结果见下图:

从上图可以看出,26家银行总体的银票保证金余额/总存款比例为1.24%,离10%的上限距离更远。从不同类型银行的情况来看,国有大行银票保证金余额/总存款比例最低,仅为0.20%;股份制银行、城商行、农商行比例相当,均为2%左右,内部分化较大。

在26家银行里面,并无超过10%比例上限的银行,比例最高的是渤海银行,为6.89%,离10%尚有一定距离。目前来看,如果按照银票保证金/总存款比例设置10%的上限,对银行几乎没有影响。

这里有一个疑问,目前银票保证金比例较低是不是因为很多银票是通过存单质押之类的方式签发的呢,仅考核银票保证金存款占总存款的比例,银行是不是可以通过其他开票方式进行规避。

四、小 结

目前,从总体上来看,两大限额比例上限设定的较高,银行业并不存在显著的银票压降压力;从结构上来看,承兑余额/总资产比例确实对银行存在结构性影响,有数量不低的银行超出或接近15%的比例上限,预计这些银行需要压降银票规模在1000-4000亿元之间;银票保证金余额/总存款比例则对银行几乎没有影响,这一指标存在调整的可能。

–

文章来源于票风笔记,未经同意不得转载