发布时间:2024-06-18

前言

2024年6月17日,上海金融监管局联合人民银行上海分行、上海金融委办公室等七部门印发《上海银行业保险业建设供应链金融示范区行动方案》,其中提到:在加强合规管理和风险控制以及确保真实贸易背景的前提下,促进供应链票据等各类票据规范使用。

一、简要解读

《行动方案》指出:金融机构应立足产业链之本,协同链上参与主体,通过丰富金融服务,提升资源配置效率,构建产业、金融良性循环的供应链金融服务体系,持续增强产业发展动力和活力。

《行动方案》在“提升金融服务能力”部分指出:

提升应收账款融资服务质效。在加强合规管理和风险控制以及确保真实贸易背景的前提下,促进供应链票据等各类票据规范使用。推动核心企业和政府采购部门积极与中国人民银行征信中心应收账款融资服务平台对接。着力优化核心企业确权,有效调动核心企业支持上下游企业的积极性,助力中小微企业纾困解难。

《行动方案》对于票据(商业汇票)延续了此前监管态度,强调合规管理和真实贸易背景,当然风险控制也必不可少。对于电子债权凭证没有明确支持或否定,要求:有效调动核心企业支持上下游企业的积极性,助力中小微企业纾困解难。

二、一点思考

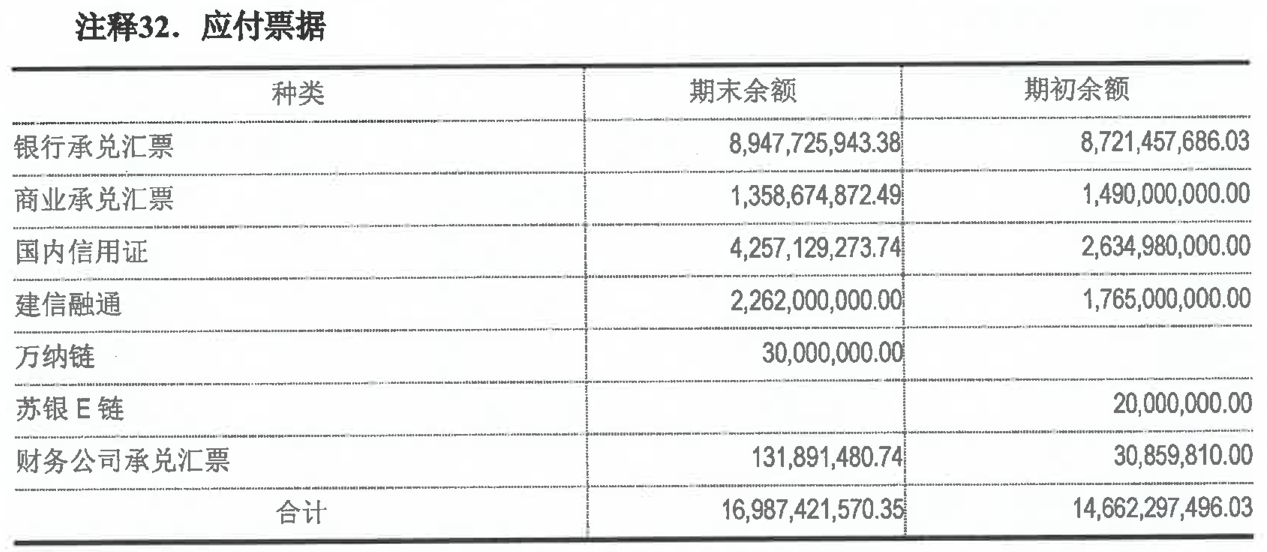

这几年,在银行资产荒的背景之下,感觉很多时候银行在供应链金融中处于从属地位,掌握上下游产业链的优质核心企业才占据着主导权。站在核心企业角度,在合规情况下,何种结算工具能实现企业利益最大化就选何种结算工具,比如今天我收集资料的时候发现亨通集团2023年应付票据就有7种:

来源:亨通集团年报

可以看到,尽管2023年亨通集团应付票据中银行承兑汇票余额仍在小幅增长,但在应付票据中占比却在下降,由2022年末的59%下降至2023年末的53%,商业承兑汇票也有小幅下降;与此同时,国内信用证和建信融通(一种电子债权凭证)却有显著增长。

当然这只是一个个例,我想说明的是企业并非只有商业汇票这一种结算工具,商业汇票面临着其他结算工具的竞争,存在被替代的可能,也许正在发生。仅靠金融机构来推动票据市场发展可能不够了,还需要多从企业端思考问题,企业愿意用票才是票据市场发展的基石,同时也希望监管能营造公平的竞争环境。

文章来源于公众号票风笔记,未经同意不得转载