发布时间:2024-4-06

前言:

近期,浙商银行发布了其2023年年报,虽然各项票据业务规模并不排名前列,但票据贴现收益率却大幅领先于其他银行,本文将对浙商银行2023年各项票据业务数据进行简要分析。

一、总体经营情况

2023年,浙商银行实现营业收入637.0亿元,同比增长4.29%;实现净利润150.5亿元,同比增长10.50%,是2023年为数不多营收和净利润双双增长的银行。2023年末,浙商银行资产总额3.14万亿元,同比增长19.91%;存款总额1.87万亿元,同比增长11.13%;贷款总额1.72万亿元,同比增长12.54%。

存贷款方面,公司贷款(不含贴现)和个人贷款均实现较快增长,分别增长14.29%和14.07%,票据贴现余额则同比下降9.06%。

二、票据承兑业务情况

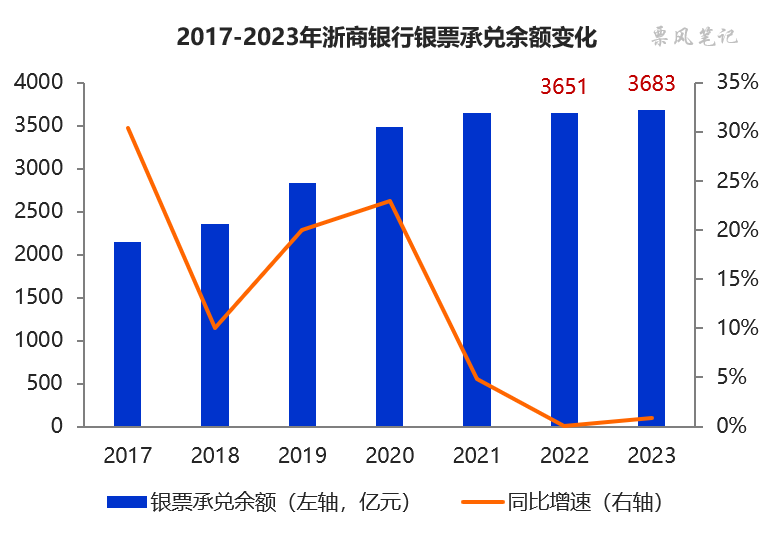

2023年末,浙商银行银票承兑余额3683亿元,同比增长0.88%。2023年末,浙商银行银票承兑余额/总资产的比例为11.72%,较2022年末下降2.21个百分点,低于监管比例上限15%。浙商银行银票承兑余额在2017-2020年间增长较快,近三年增速显著放缓。

从年内变化来看,浙商银行银票承兑余额全年变化不大,2023年6月末的承兑余额为3440亿元,较年初下降211亿元,下半年增长243亿元。

三、票据贴现业务情况

2023年,浙商银行贴现持续发力,规模显著增长,票据直贴业务量3424亿元,同比增长33%,其中,商票贴现量2080亿元,市场占有率11.85%,居股份制银行第二位。

在构建多维数字化产品体系上,积极打造“商票通”特色产品,不断拓宽产品应用场景,实现微信小程序跨行贴现、多付息方式选择、免追索贴现、“一次预审+快速贴现”等特色功能。2023年,浙商银行通过承兑、贴现、保贴、保证等业务累计服务企业客户超1.7万户,其中贴现客户数5845户,同比增长31%。

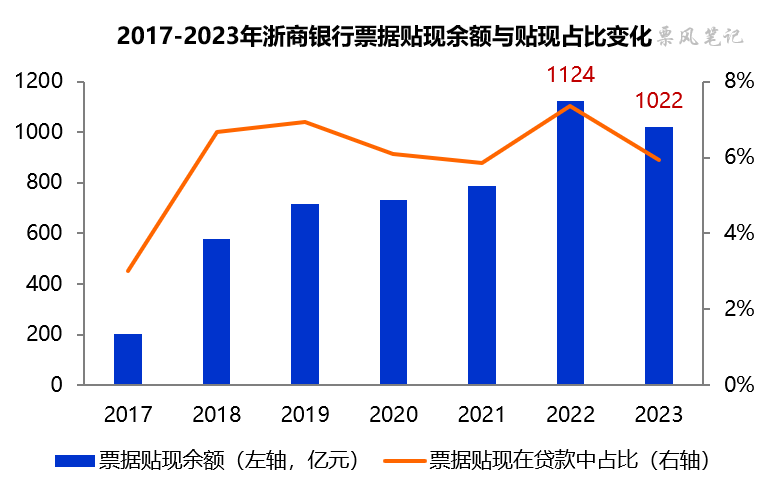

2023年末,浙商银行票据贴现余额1022亿元,同比下降9.06%,票据贴现在贷款中占比为5.95%。总体来看,浙商银行票据贴现在贷款中占比在股份制银行中并不高。

从年内变化来看,2023年浙商银行票据贴现余额上半年未减持,下半年有所减配,票据贴现余额由年初的1124亿元微增至6月末的1166亿元,再下降至年末的1022亿元。由于2023年票据利率前高后低,因此全年票据贴现平均收益率与其他大行相比会高一点。

四、票据业务收益情况

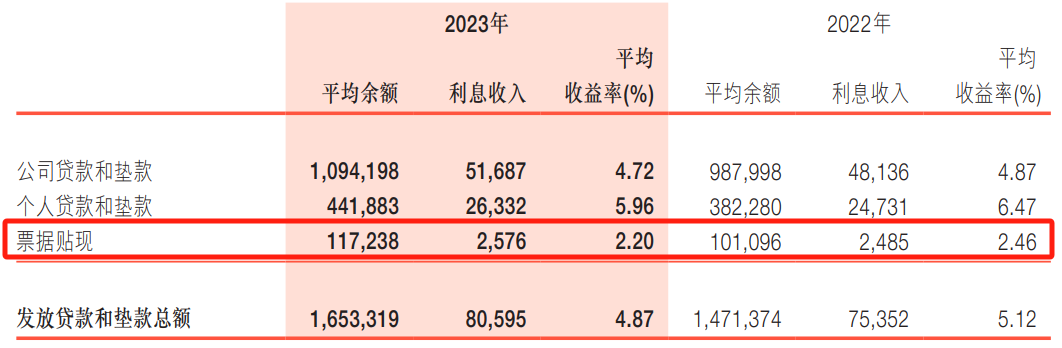

2023年,浙商银行票据贴现利息收入25.76亿元,平均收益率为2.20%,与存款的平均成本率2.24%基本相当。从目前国有大行和股份制银行已披露的票据贴现收益率来看,浙商银行可谓是断崖式领先,国有四大行平均只有1.38%。

浙商银行票据贴现收益率之所以能这么高,最主要还是贴现的商票占比较高,3424亿元票据直贴量中就有2080亿元是商票,占比61%;其次是票据贴现配置的时点较为合适,并没有在下半年配置过多的低收益票据。

虽然提高商票贴现占比可以明显提升票据贴现收益率,但同时面临的风险也更高,这对银行的风险管理也提出更高的要求。浙商银行将贴现的票据所处的状态分为三个阶段,阶段一为正常状态,当票据信用风险显著增加时,资产进入阶段二,确认减值时进入阶段三。2022-2023年末浙商银行不同阶段票据贴现余额如下:

可以看到,2023年末,阶段三的票据贴现余额只有1300万元,较前一年有所下降;阶段二的票据贴现余额则大幅上升至3.75亿元。总体而言,浙商银行贴现商票的风险相对可控,因商票贴现带来的收益增幅明显高于潜在的风险损失。

浙商银行未披露票据转让价差收益。年报中浙商银行也提到:完善投研机制,提升市场影响力,扎实推进交易策略、风险管理、产品创设等领域的理论研究,赋能经营决策。如果加上票据转让价差收益,浙商银行票据业务收益应该是能高于存款的成本率。

文章来源于公众号票风笔记,未经同意不得转载