发布时间:2024-1-21

前言:

财务公司和银行同属银保监会监管下的银行业金融机构,2023年,两者相同之处在于票据承兑格局均发生显著变化,但财务公司票据承兑余额降幅要显著高于银行承兑汇票。

一、财票承兑发生额变化

根据我们对235家财务公司的统计,2023年,财务公司票据承兑发生额为7365亿元。与全市场票据承兑发生额“上半年低,下半年高”趋势不同,财务公司票据一季度明显偏低,二季度明显上升,三四季度基本维持平稳,当然12月也是全年承兑量最高的月份。

二、财票承兑余额变化

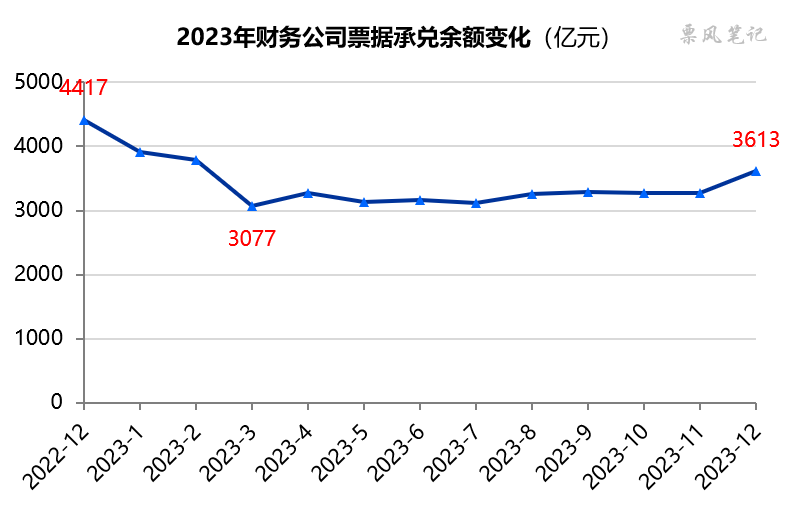

根据我们对235家财务公司的统计,2023年末,财务公司票据承兑余额为3613亿元,同比下降18%,如今财务公司票据在整个票据市场中占比仅为2.0%。财务公司票据承兑余额下降主要集中在一季度,降幅达到30%,4月份小幅回升后一直保持平稳,直至12月才有较大上升,这与全市场票据余额变化也不太一样。

2022年10月14日,为进一步加强财务公司监管,引导财务公司依法合规经营和持续稳健运行,银保监会修订发布了《企业集团财务公司管理办法》,自2022年11月13日起施行。

《办法》从业务范围、监管指标和公司治理三个方面对财务公司票据业务进行规范,详情见《<企业集团财务公司管理办法>发布,票据业务监管加强》,从我了解到的信息看,影响较大的监管指标是“票据承兑余额不得超过资产总额的15%”和“票据承兑和转贴现总额不得高于资本净额”,相较于票据新规对银行票据承兑的约束,《办法》对财务公司票据承兑约束更多、更强。

根据银保监会的要求,财务公司不满足监管指标要求的,应当自《办法》施行之日起6个月内实现监管指标达标,也就是2023年5月13日前。因此,超过指标上限或指标值较高的财务公司在2023年一季度大幅压缩了票据承兑业务规模,因此我们看到票据承兑余额出现了明显下降,尤其是部分票据承兑业务靠前的财务公司。

文章来源于公众号票风笔记,未经同意不得转载