发布时间:2023-02-09

前言

近期,有投资者在投资者关系平台向平安银行提问,2022年票据贴现利率这么低,与负债成本差不多,基本没有赚头,为什么票据贴现规模还增加了?1月31日,平安银行对此进行了答复。本文将以平安银行为例分析其背后的逻辑。

一、投资者提问与平安银行答复

投资者:董秘,你好。2022年半年报和3季报披露,公司票据贴现余额比年初大幅增长,比2020年,增长翻倍,规模达2000亿,但是票据贴现利率非常低,只有2.00%出头,公司平均负债成本也在2%左右,基本没有赚头,加上相关业务管理费用,估计亏本。请教下,公司大幅增加票据贴现业务的主要考虑因素是什么?谢谢!

平安银行:您好!本行深入贯彻“票据一体化”经营策略,持续创新产品及业务模式,全面推进票据经营生态建设。2022年1-9月,本行为25,726家企业客户提供票据融资服务,其中票据贴现融资客户数19,724户,同比增长155.3%;直贴业务发生额5,797.95亿元,同比增长31.6%。具体可关注本行2022年第三季度报告第12页中“票据一体化”部分。感谢您对平安银行的关注。

二、平安银行“票据一体化”

平安银行2022年三季报中对“票据一体化”的表述主要集中在以下三个方面:

一是将票据业务深度嵌入供应链生态,围绕战略客户、“专精特新”企业以及制造业、绿色产业等国家重点支持行业,为企业及其供应链上下游提供轻便高效的票据结算及融资服务;

二是打造“票据+开放银行”业务新模式,并持续优化线上产品体系及流程,拓展涵盖核心企业平台、B2B 产业平台等外部合作伙伴的票据生态圈,在有效提升票据对供应链客群、中小微客群触达和服务能力的同时,为企业提供极致的融资体验,深化服务实体经济;

三是打造“直贴+转贴”双轮驱动引擎,充分发挥票据直贴、转贴一体化经营优势,以领先的票据交易能力赋能直贴客户经营,通过票据直转生态建设持续提升客户服务深度。

三、共性的问题,背后的逻辑

一方面,2022年末,我国商业汇票贴现余额13.0万亿元,同比增长29.1%,票据贴现规模大幅增长;另一方面,票据利率2022年2月份后持续下行并长期处于低位,很长一段时间确实低于存款利率。票据贴现收益低于成本,银行为什么还要增加规模?这不仅是平安银行的问题,也是银行业的共性问题。今天我以平安银行为例,来试着回答这个投资者的问题。

1、平安银行票据贴现是否亏钱?

2022年1-9月,平安银行吸收存款的平均成本率是2.07%,发行同业存单的平均成本率是2.59%,而同期票据贴现的平均收益率是2.12%,仅看这个数据确实不赚钱。

但是,这里遗漏了一块票据业务收入——票据转贴现买卖价差收益,虽然平安银行财报中并未披露,但实际上这块收入也不低。以招商银行为例,2022年上半年,招商银行票据贴现利息收入57.27亿元,平均收益率为2.35%,除此之外,还有24.46亿元的票据转贴现买卖价差收益,实际收益率达到3.35%。所以平安银行票据贴现并不一定亏钱。

2、平安银行是否在票据利率低位时大幅增加贴现规模?

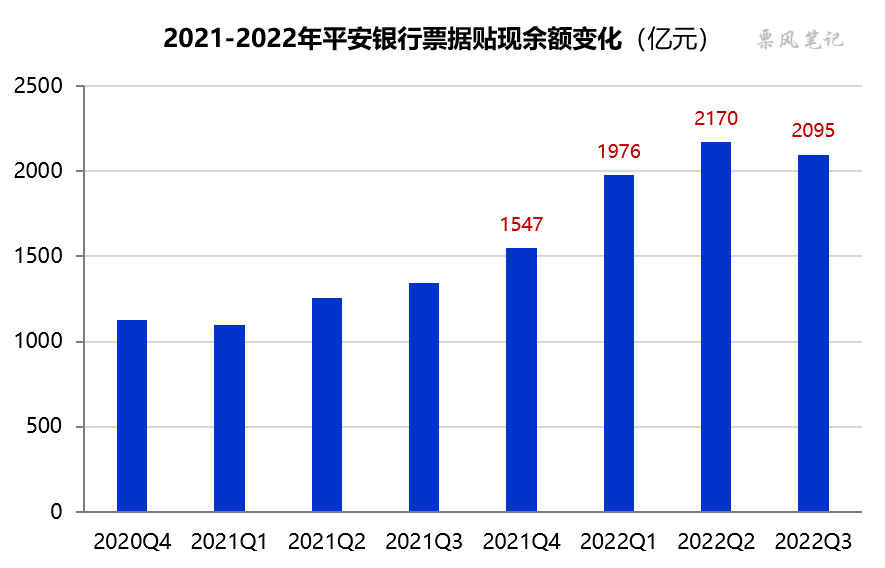

2022年三季末,平安银行票据贴现余额2095亿元,较年初增长35.5%,同期全市场票据贴现余额增长28.6%,略高于市场。我们再来看平安银行在哪个季度增加了贴现规模:

可以看到,2022年平安银行票据贴现余额增长主要在一季度,其次是二季度,三季度反而有小幅下降。从2022年票据利率的走势来看,一季度位于全年高点,此后三个季度基本处于低位震荡行情,总体来看,平安银行对行情的把握还是比较准确,并没有出现在票据利率低位的时候大幅增加票据贴现规模的现象。

3、平安银行开展票据业务考虑因素是什么?

不言而喻,能不能赚钱肯定是银行开展票据业务的首要考虑因素,目前银行开展票据贴现业务(含转贴现)收入主要源于贴现票据的利息收入和票据转贴现买卖价差收益,其中后者对银行票据业务运营能力、市场研判能力要求较高。

除此之外,就是票据一体化所谓的业务价值、客户价值、生态价值各种衍生的价值,这本质上和互联网企业建立流量池的思路是一致的,也注定了市场上能把票据一体化做好的银行数量不会多。

通过上面的分析可以知道,如今银行仅靠票据贴现的利息收入覆盖负债成本的难度越来越大,如何提高票据业务收入成为很多银行不得不面对的问题,目前解决这个问题的典型做法包括开展直转联动、转贴波段交易、信用下沉,但是这些做法都有一定门槛,要做好很难。

–

往期精彩文章(点击进入):

2、平安银行2022年中报:承兑余额增长29%,贴现余额增长40%

文章来源于公众号票风笔记,未经同意不得转载