发布时间:2021-08-02

一、资金面情况

7月,央行开展逆回购操作2600亿元,国库现金定存700亿元,MLF投放1000亿元;逆回购到期3200亿元,国库现金定存到期700亿元,MLF到期4000亿元,共实现净回笼3600亿元。7月9日,央行宣布于7月15日下调金融机构存款准备金率0.5个百分点,释放长期资金1万亿,市场资金总体充裕。

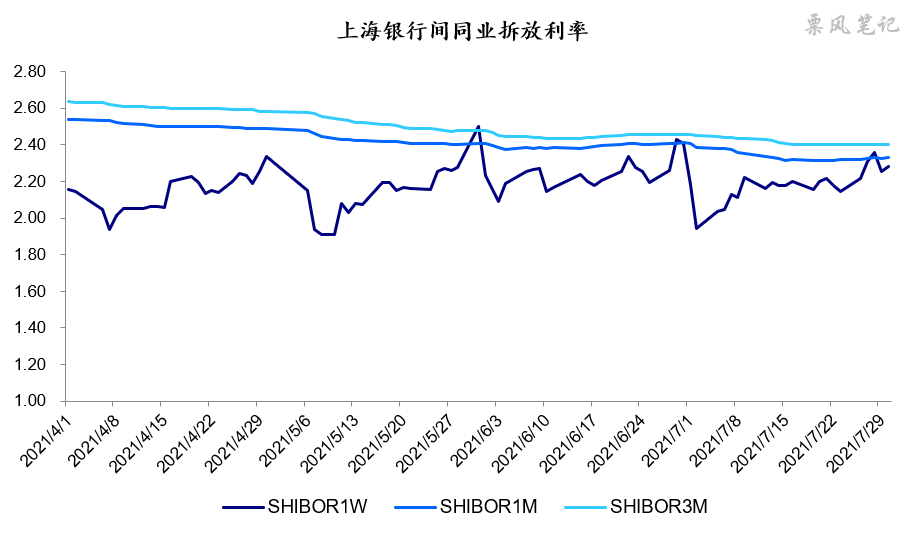

7月,月初资金面较为宽松,随后短期资金利率有所上行,降准消息公布后趋稳,月末小幅上行。从下图可以看到,自4月以来,7天的SHBOR利率基本都呈现出月初首日大幅下行,然后震荡上行,月末达到高点的规律。

继6月25日央行货币政策委员会第二季度例会指出当前阶段稳经济、稳货币的重要性。7月30日,政治局会议对经济形势的判断同样保持谨慎:“当前全球疫情仍在持续演变,外部环境更趋复杂严峻,国内经济恢复仍然不稳固、不均衡。”会议指出:“要做好宏观政策跨周期调节,保持宏观政策连续性、稳定性、可持续性,统筹做好今明两年宏观政策衔接,保持经济运行在合理区间。稳健的货币政策要保持流动性合理充裕,助力中小企业和困难行业持续恢复。”在“稳字当头”的主基调下,货币政策”易松难紧“,资金面在较长时间内预计仍将维持平稳。

二、票据市场行情

1. 票据市场规模

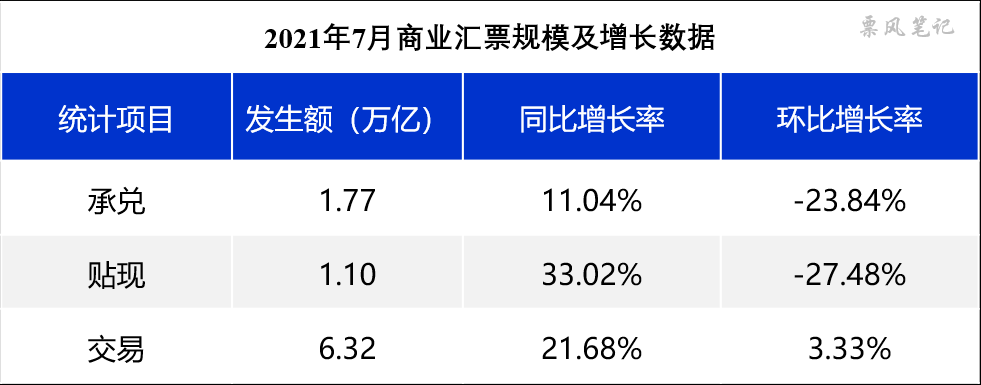

7月,票据市场承兑、贴现发生额同比均有较高增长,贴现发生额增长更大,反映当前票据贴现需求远高于去年同期;由于上个月为6月,承兑、贴现发生额环比增速下降,下降幅度相当,供求关系较6月变化不大。交易量同比增长,环比小幅增长。

2. 票据利率

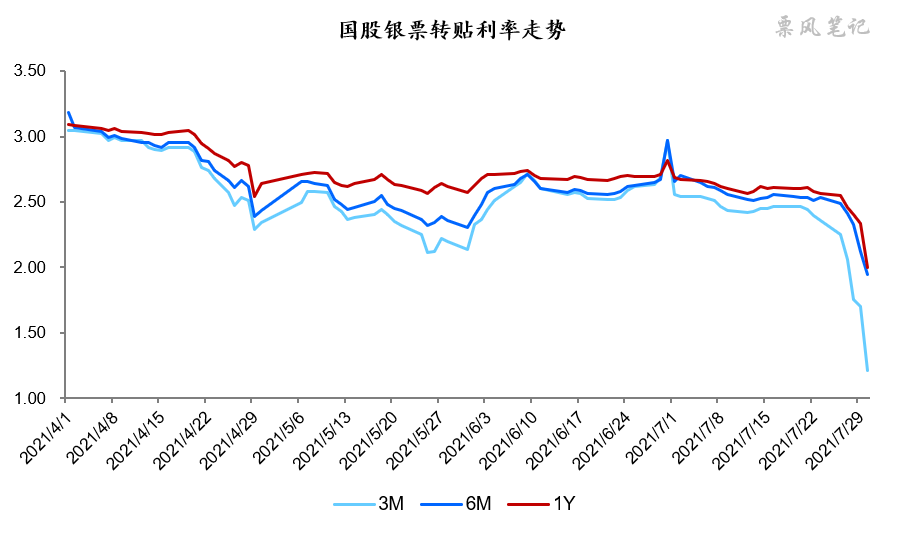

7月,票据利率月初下行之后,中旬平稳在2.60%附近,自23日票据利率开始了”跳水表演“,足年国股银票转贴现利率由2.57%下降至2.00%,接近去年4月份的全年最低点1.98%;1个月国股银票转贴现利率更是由2.11%破天荒地下降至0.20%,堪称活久见。如果你也关注股市的话,你会发现两个市场的跳水几乎是同步的,细想之下,你会发现背后的原因存在千丝万缕的联系。

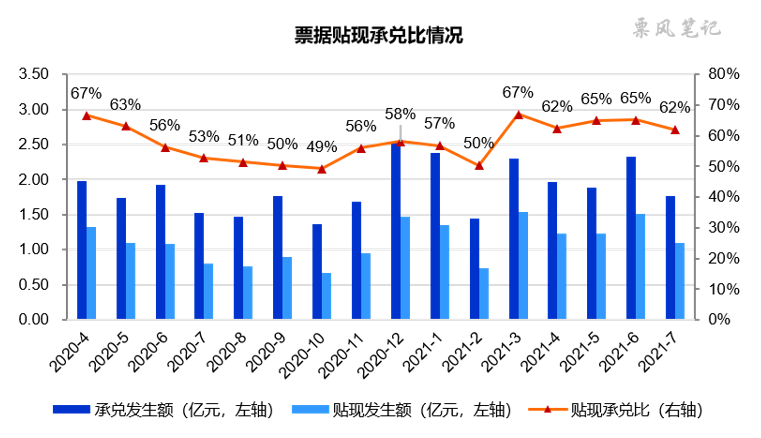

自3月以来,我持续指出信贷投放不足在未来较长时期内都会存在,银行配置票据的需求将保持旺盛,而票据签发量增长是较为有限的,票据将处于供小于求的紧平衡状态,表现为贴现承兑比处于较高水平。7月票据的贴现承兑比依然依然处于较高水平(62%)。

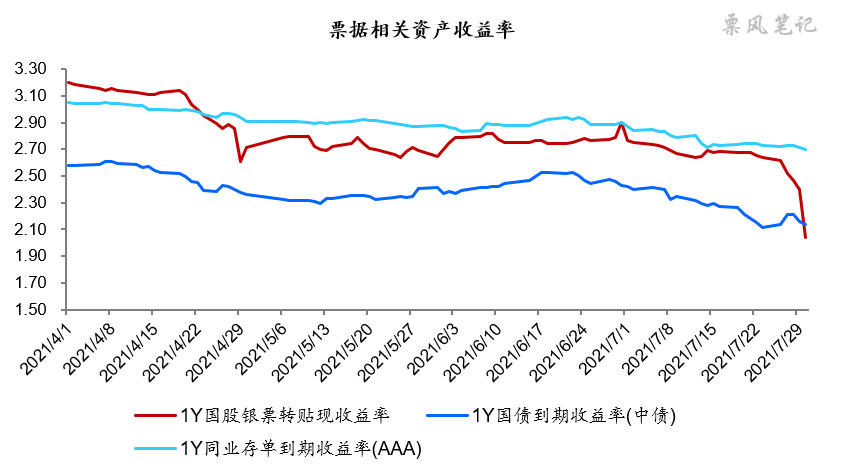

三、票据相关资产收益率比较

7月,1年期国股银票、国债、同业存单到期收益率均出现大幅下降,分别下降了86BP、29BP、20BP,票据下降幅度远超国债和同业存单,最后一周收益率下降幅度高达60BP。票据资产收益率最后一天下穿国债收益率,8月初料将回到国债收益率上方。

四、票据市场预判

从3月份开始,我持续提出票据利率将处于低位运行行情,而且在较长时间内都会存在,主要的理由有两个,这里重申一下:

(1)2021年经济一季度为全年高点,往后经济增长动力将逐步减弱,在此宏观经济背景下,货币政策易松难紧,资金面维持平稳或偏宽松的可能性较大。

(2)信贷结构调整,2021年对于银行信贷结构而言可能是转折的一年,房地产相关贷款占比逐年提升的长期趋势可能在今年逆转,信贷资源将流向企业贷款,在企业信用风险事件层出不穷的当下,近乎无风险的信贷资产——票据自然成了银行追捧的对象(除非将已贴现票据从贷款中剔除)。7月份以来一系列政策的出台无疑强化了这一趋势。

7月末,票据利率短暂下探到国债利率之下,明显出现超跌,展望8月,票据利率月初首日大幅反弹后,将继续进入平台震荡期,月末仍存在不确定性,足年国股预计在2.20%-2.70%之间波动。

–

文章来源于票风笔记,未经同意不得转载