发布时间:2021-02-01

一、资金面情况

1月,央行开展逆回购操作10690亿元,MLF投放5000亿元;逆回购到期12450亿元,MLF到期3000亿元,TMLF到期2405亿元,共实现净回笼2165亿元。

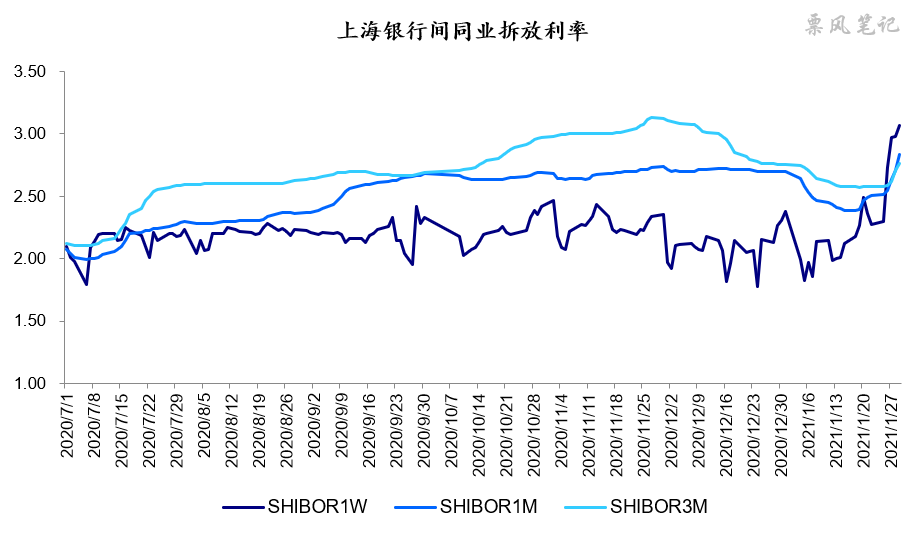

1月,资金面一改去年12月宽松状态,资金面越来越紧,中、短期资金利率均出现明显上升,7天SHIBOR利率由月初的1.99%大幅上升至月末的3.07%。

本月,央行货币政策委员会委员马骏指出:2020年宏观杠杆率大幅上升,有些领域的泡沫已经显现;如果2021年货币政策不进行适度的转向,会导致中长期更大的经济、金融风险。在马骏讲话之后,央行公开市场也采取回笼资金的操作,进一步印证央行货币政策转向的态度。综合来看,2021年货币政策不急转弯,但还是要转弯(收紧),收紧的幅度看实际经济运行状况。

二、票据市场行情

1. 票据市场规模

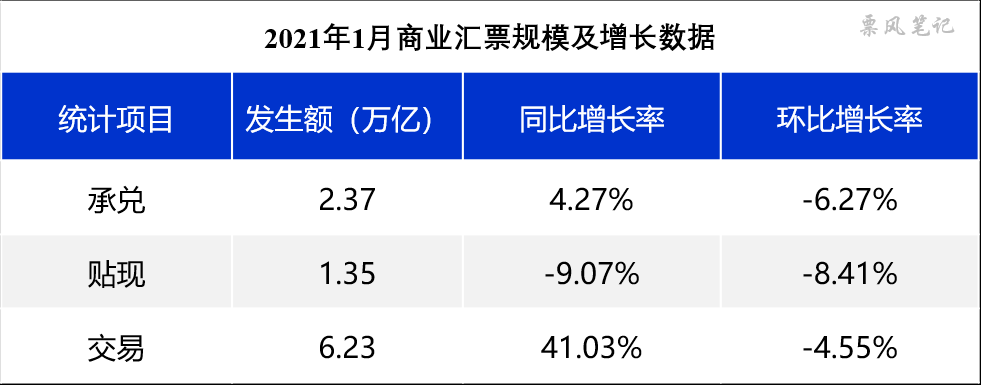

1月,票据市场承兑发生额同比增速继续保持小幅正增长,考虑到去年春节在1月末,实际今年1月日均承兑量低于去年1月;贴现发生额同比增速再次转负(上月为9.46%)。从环比增长率来看,1月承兑、贴现、交易发生额均出现一定程度的负增长。

2. 票据利率

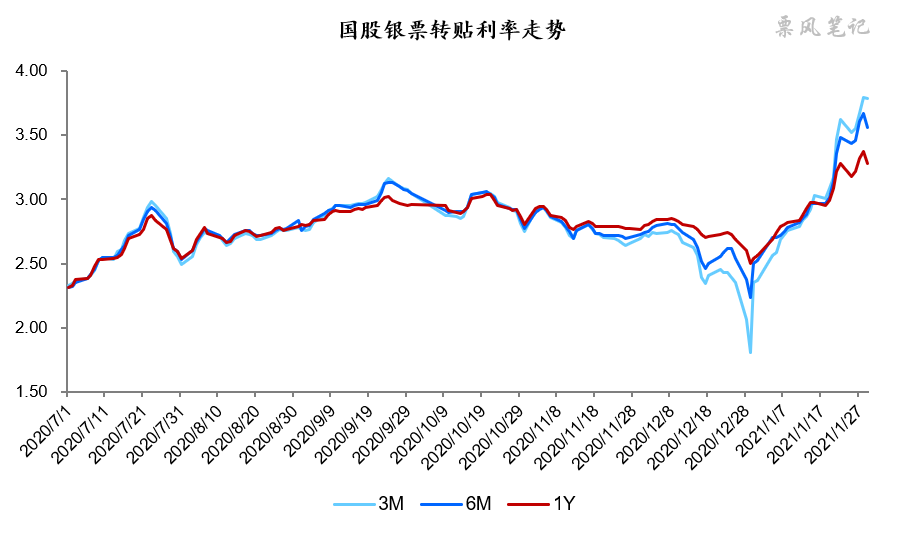

1月,票据利率从月初涨到月尾,可谓是直线拉升,1年期国股转贴现利率上涨至3.28%,较上月末上涨达到72BP。短期限票据利率上涨幅度尤其地大,如1个月国股转贴现利率月末飙升至4.39%,较上月末上涨高达242BP,短期限票据利率再次居于长期限票据利率上方。

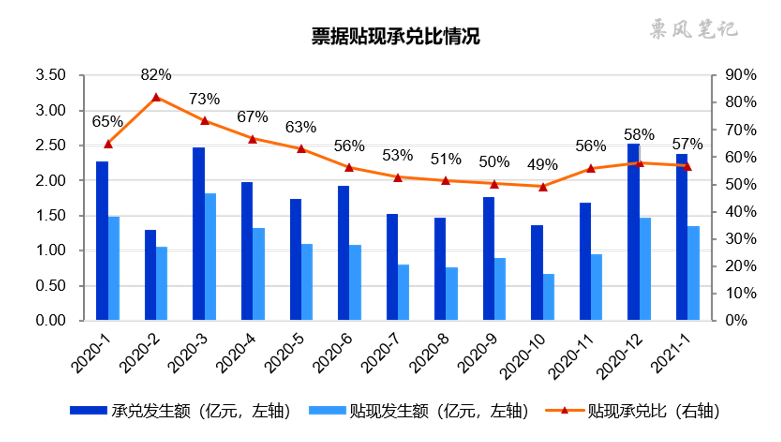

上个月,我指出1月票据供小于求的状况可能逆转,从实际情况来看确实如此,虽然今年1月贴现承兑比仅较上月下降1个百分点,但从月内情况来看,后半个月贴现承兑比下降地尤为明显,最后一周的贴现承兑比仅为31%,后半个月票据的供给明显大于需求。

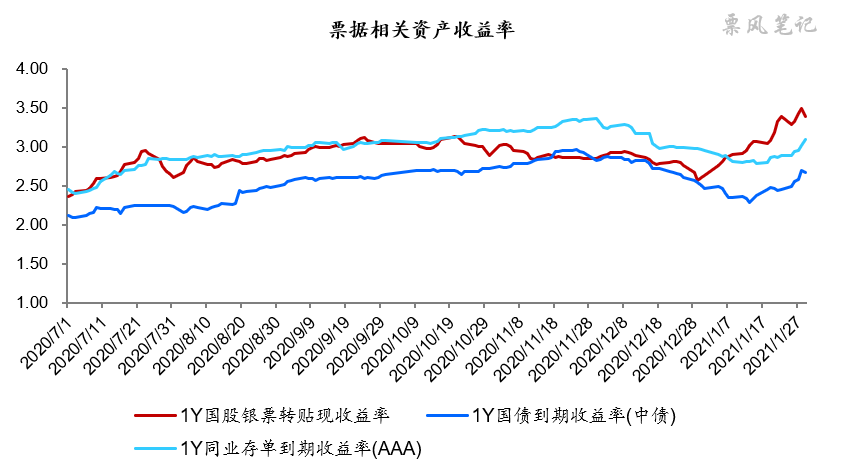

三、票据相关资产收益率比较

1月,1年期国股银票、国债、同业存单到期收益率均有所上行,分别上涨了76BP、21BP、14BP,票据收益率上涨幅度远高于国债和同业存单。银票收益率再次回到同业存单上方,两者利差达到30BP,短期限银票与同业存单的利差更大,目前是发行标准化票据的好时机。

四、票据市场预判

1月票据价格飙涨是资金与信贷双双趋紧的共同结果,2月大概率有所缓和,但依然难改此趋势。

展望2021年2月,票据承兑、贴现规模将出现明显回落,尤其是春节后;2月初票据价格会有一定下降,此后进入震荡阶段。

–

文章来源于票风笔记,未经同意不得转载